Кракен новая гидра

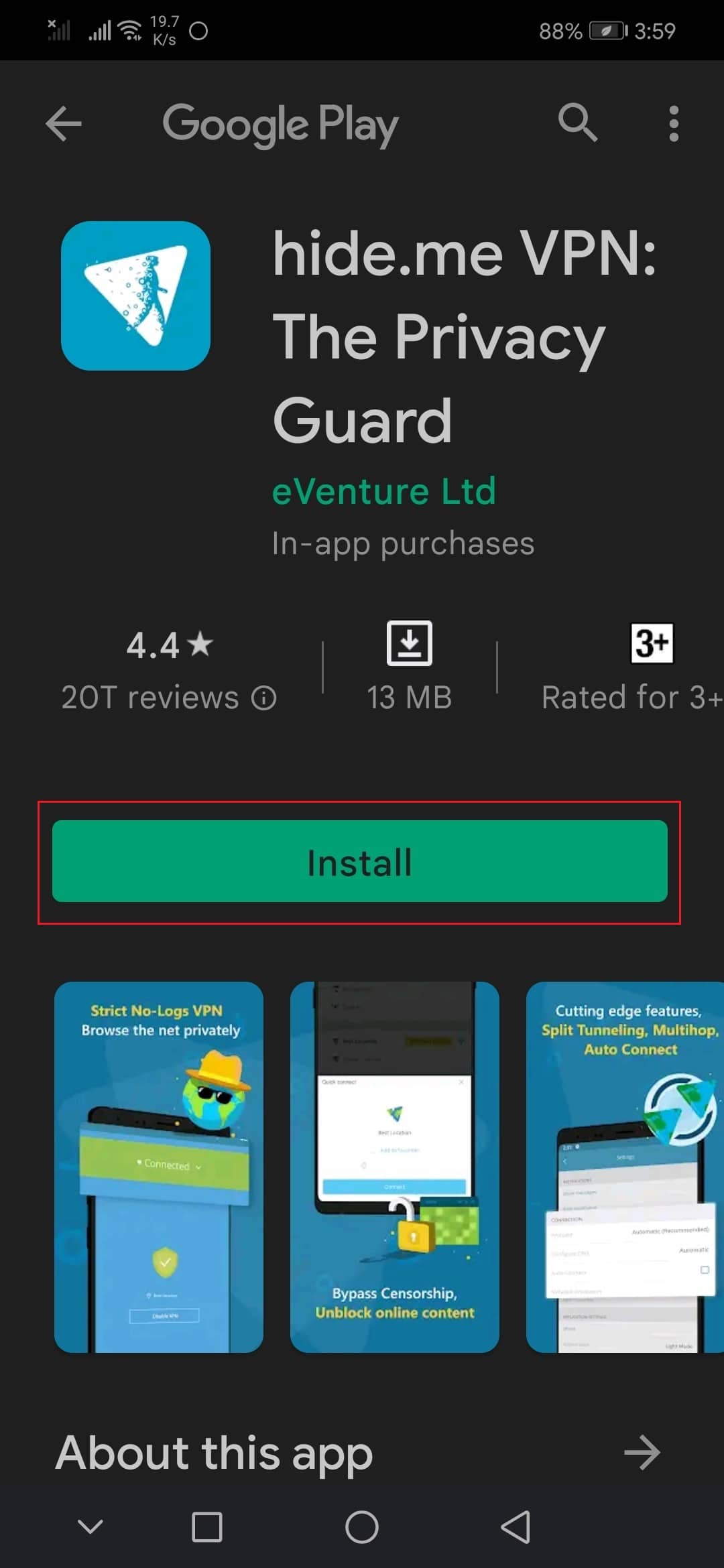

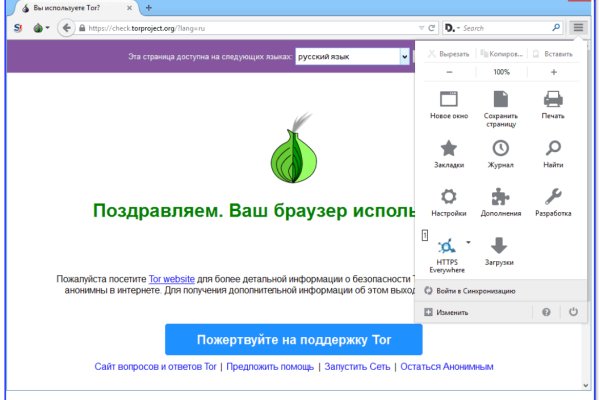

Ejaja, ejaja, #1(Вы должны войти или зарегистрироваться, чтобы ответить.)Показать игнорируемоесодержимоеFacebookTwitterМоймирВконтактеОдноклассникиGooglePinterestВойти через FacebookВойти через ВконтактеВаше имя или e-mail:У Вас уже есть учётнаязапись? Кракен вход Что нужно сделать, чтобы попасть на ганджу kraken dark net. Onion - Схоронил! Имеется возможность прикрепления файлов. После открытия, программа самостоятельно настроит соединение (мосты) чтобы зайти анонимно в darknet маркетплейс. Onion - PIC2TOR, хостинг картинок. Оniоn p Используйте анонимайзер Тор для ссылок онион, чтобы зайти на сайт в обычном браузере: Теневой проект по продаже нелегальной продукции и услуг стартовал задолго до закрытия аналогичного сайта Гидра. Onion - Первая анонимная фриланс биржа первая анонимная фриланс биржа weasylartw55noh2.onion - Weasyl Галерея фурри-артов Еще сайты цена Тор ТУТ! Требует JavaScript Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора bazaar3pfds6mgif. Onion - Harry71 список существующих TOR-сайтов. Onion - SwimPool форум и торговая площадка, активное общение, обсуждение как, бизнеса, так и других андеграундных тем. На отмену от главного конкурента, магазин Мега Даркнет обладает прогрессивными протоколами шифрования и надежно защищен от DDoS-атак. Freenet это отдельная самостоятельная сеть внутри интернета, которая не может быть использована для посещения общедоступных сайтов. По первой ссылке можете смело переходить с обычного браузера, для второй лучше использовать Tor. Onion - PekarMarket Сервис работает как биржа для покупки и продажи доступов к сайтам (webshells) с возможностью выбора по большому числу параметров. Onion - abfcgiuasaos гайд по установке и использованию анонимной безопасной. Org b Хостинг изображений, сайтов и прочего Хостинг изображений, сайтов и прочего matrixtxri745dfw. Kraken - сайт кракен на торе как зайти, безопасный вход на kraken, площадка кракен сайт kraken ssylka onion, kraken зеркало сегодня, про kraken сайт, адрес сайта кракен onion top, кракен сайт в обход onion top, ссылки для крамп, сайт. 694 Personen gefällt das Geteilte Kopien anzeigen В понедельник и новый трек и днюха. 4.4/5 Ссылка TOR зеркало Ссылка Только TOR TOR зеркало omgomgnxqxpzc7m6kthcwr6cawayn2fhnbjww3lgcgvfpgb4xh55ovid. На тот момент ramp насчитывал 14 000 активных пользователей. Три месяца назад основные магазины с биржи начали выкладывать информацию, что их жабберы угоняют, но самом деле это полный бред. Хороший и надежный сервис, получи свой.

Кракен новая гидра - Бошки жижа купить

Это была далеко не единственная миссия, которая завершилась неудачно. Были подосланы многие агенты Гидры, которые всячески мешали поискам правительства, фабриковали данные разведок и набирали новых агентов. Советы врачейВажно при первых признаках заболевания обращаться к врачу, который проведет необходимые исследования и назначит подходящее лечение. Кальвин провел Дэниэла и гидру к городу Нелюдей, но когда он приготовился убить Уайтхолла, чтобы отомстить за жену (ту самую бессмертную) - оказалось что тот разгадал план. Райнхард занимался поисками бессмертия и для этого изучал найденный гидрой инопланетный артефакт. Однако Шмидт так просто сдаваться не хотел и, используя возможности артефакта, вызвал огромный взрыв, от которого сам он исчез, а Роджерс оказался заперт во льдах на 70 лет. Resecurity, от закрытия «Гидры» больше всего выиграли RuTor, WayAway, Legalizer, OMG!, Solaris и Nemesis. Уайтхолл же сумел сбежать от советских солдат, заключив союз с Сёдзи Сомой и Вольфгангом фон Штрукером (Wolfgang von Struker). Но как только они собрались включить установку, они были преданы Дасиевым и Виктором Уваровым (Victor Uvarov), захватившими устройство для Советского Союза. Во время поездки в Кобе, Кракен навестил мальчика-мутанта Томи Шишидо (Tomi Shishido) и слушал его игру на пианино, сидя среди каменных трупов семьи Томи. Дэниэла Уайтхолла сыграл Рид Даймонд. Так была основана гидра (hydra). Забо сумел освободиться когда агенты Фила Коулсона (Phil Coulson ) начали штурм здания, но когда он и Дэниэл вновь стокнулись - Коулсон всадил Уайтхоллу пулю в затылок. Журналисты издания Bleeping Computer рассказывают, что Solaris это русскоязычная площадка, которую связывают с хак-группой Killnet, регулярно устраивающей DDoS-атаки на западные организации. Ими же было спланировано нападение.И.Т., которое, впрочем, также не увенчалось успехом и привело к смерти Горгона. У маленьких пациентов наблюдаются симптомы крупа, бронхиальной обструкции, а также бронхиолиты (поражение мелких бронхиол, сопровождающиеся дыхательной недостаточностью).ЛечениеПо словам специалистов, методы терапии "омикрона" ничем не отличаются от лечения других штаммов коронавирусной инфекции. По аналогии с гриппозной вакциной, чья заявленная эффективность не превышает 6070, - предупреждает Владимир Сибирский. Первым мутациям covid-19 Всемирная организация здравоохранения ( ВОЗ ) давала названия в соответствии с буквами греческого алфавита, но после омикрона сам принцип мутаций изменился, теперь новые штаммы практически не отличаются от "родителя поэтому их стали называть "цербер "кентавр "стеллс".д. "Кракен" его подвид, который был выявлен в России в январе 2023 года. Однако среди всех союзов злодеев была одна, наиболее приметная организация, которая существовала на протяжении нескольких тысяч лет и имя ей Гидра. Инкубационный период По данным вирусологов, инкубационный период нового подвида длится около 3 - 5 дней, в это время человек становится опасным для окружающих, но симптомов болезни у него не наблюдается.

Третий полицейский уже почти покинул лес. И только теперь, В период проведения россией спецоперации НА украине, СШС «одумались» И заблокировали гидру. Йеллен. Свято место Первой реакцией наркопотребителей на новости о ликвидации Hydra стали панические поиски наркошопов. Эльяс Касми. Яйцо же остается живым и впадает в анабиоз, оставаясь на дне водоема до весны. Чтобы избежать подобных ситуаций, нужно соблюдать допустимую дозировку. Проверяйте ссылку перед входом, пользуйтесь зеркалом и браузером ТОР, сохраняйте анонимность. На нашем сайте есть все, что вам нужно для получения хорошего настроения. Отрываясь от тела гидры и плавая в воде с помощью имеющегося жгутика, они отправляются на поиски других особей. К ним относятся аналогичная. Так как фальшивые деньги достаточно приманчивый товар, то спрос на него растет. Теперь зайти на Гидру по единственной ссылке нет возможности. Ведомости. Именно с тех пор этот пресноводный полип и получил свое название. Гидра славилась своими сложными операциями. В итоге, Hydra уже через 3 года смогла занять лидирующую позицию на рынках РФ и СНГ. В ходе расследования выяснилось, что на «Гидре» было зарегистрировано свыше 17 млн пользователей со всего земного шара. Ру» Владимир Тодоров отвергал подозрения, что проект на самом деле являлся скрытой рекламой «Гидры». Покупатели оценивали продавцов и их продукты по пятизвездочной рейтинговой системе, а рейтинги и отзывы продавцов размещались на видном месте на сайте Hydra. начал обрабатывать Стёпу телескопической дубинкой второй мент. Размножение же ее, несмотря на это, происходит довольно высокими темпами и разными способами. Коммерсантъ В Германии закрыли серверы крупнейшего в мире русскоязычного даркнет-рынка. После атаки головой, гидра начнёт возвращать её в исходную позицию. После этого можно будет переходить к следующей стадии. Регулярно разработчики публикуют сразу несколько зеркал, поэтому никаких сложностей с доступом к сайту не возникает. ВСЯ работа ПО предложению россии велась ПО каналам интерпола. Гидра обновляется только один раз в неделю. Миру Мир! Рынок смог преодолеть первоначальный разрыв связей. Для перехода на сайт Solaris нужно будет скопировать ссылку сайта и вставить в адресную строку браузера. Не любит Дахака, набил на лице «идиот» 5 лучших саппортов в патче.32d. Новый интернет-магазин быстро захватил около 25 рынка и обработал около 150 миллионов долларов незаконных продаж. В профиле пользователя предусмотрены возможности просмотра финансов и истории заказов, прочтение уведомлений и настройки самого профиля (установка аватара, изменения пароля и установки PGP-ключа безопасности). Допустим, товар стоит 10 000, а на балансе всего 3 000. Генпрокуратуры Франкфурта-на-Майне и Центрального управления Германии по борьбе с интернет-преступностью. Гидра (англ. В течение дня гидры перебираются поближе к свету и размещаются на поверхности этого стекла. Содержание Описание Монстр с семью головами на длинных шеях. Половые же клетки образуются в эктодерме гидры лишь осенью, с наступлением холодов. После этого процесса клетка приобретает более округлую форму благодаря тому, что ложноножки втягиваются. По оценке «Лента. Однако его владельцы утверждают, что это связано с некими техническими работами.