Kraken ссылка тор

Onion - Cockmail Электронная почта, xmpp и VPS. Зеркала мега работают в любом случае, вне зависимости от блокировки; Круглосуточный доступ к торговой площадке; Полное сохранение функционала оригинальной платформы; Все данные пользователя (заметки, баланс.) сохраняются; Возможность совершать безопасные покупки; Работают безотказно. Однако отзывы о Kraken упоминают также и различные сложности, с которыми придется столкнуться трейдеру на этой платформе. Kraken darknet как зайти на сайт через тор? #Биржи криптовалют #блокировки #даркнет #Россия #санкции Россиянам в даркнете предлагают вывести активы, заблокированные на криптовалютных биржах Binance, Kraken, Huobi, KuCoin. Безусловно, есть и бесплатные серверы, но они долго не живут да и к тому же безопасность сохранности ваших данных никто не гарантирует, ведь ваши данные доступны владельцу прокси-сервера. Onion/ (Игра в ТОР, лол) http 4ffgnzbmtk2udfie. Kkkkkkkkkk63ava6.onion - Whonix,.onion-зеркало проекта Whonix. 3.7/5 Ссылка TOR зеркало Ссылка https probiv. Самый простой скиммер, который устанавливают снаружи слота приемного устройства для карт в банкомате стоит 165, однако любой внимательный человек в адекватном состоянии его может как зайти на сайт гидра легко обнаружить. Незаконные распространение, приобретение, хранение, перевозка, изготовление, переработка наркотиков, а также их употребление в России преследуются по закону. Ссылку можно найти на надежных темных веб. Кракен - это безопасный и анонимный даркнет маркетплейс, где вы можете приобрести любые товары абсолютно анонимно. Нейтральный отзыв о Kraken Еще пользователи жалуются на нередкие сбои в системе работы Кракен. Архитектура "темной" сети сопротивляется тому, чтобы ее изучали сторонними инструментами. Активные зеркала а также переходник для входа через VPN и TOR. Например, вы торгуете на Кракене два года, значит, приложение отобразит как ваш портфель менялся за это время. Kraken Darknet - Официальный сайт кракен онион не приходят деньги с обменника. В начале августа в Германии стартовали сразу два громких уголовных процесса по обвинению в педофилии. Новый адрес Hydra ( Гидра ) доступен по следующим ссылка: Ссылка. К сожалению, требует включенный JavaScript. Onion - Lelantos секурный и платный email сервис с поддержкой SMTorP tt3j2x4k5ycaa5zt. Проблемы с которыми может столкнуться пользователь У краденой вещи, которую вы задешево купите в дарнете, есть хозяин, теоретически он может найти вас. Так как все эти действия попадают под статьи уголовного кодекса Российской Федерации. Cc, кракен вход в обход, kraken оригинал ссылка onion top, сайт кракен. Турецкая лира к рублю. Марина Шарпова Гарантия безопасности Мы гарантируем безопасность каждой вашей покупки в Кракене. Как работает теневой интернет, как попасть в даркнет и что там можно найти, почему даркнет может быть опасен в материале Forbes. Количестово записей в базе 8432 в основном хлам, но надо сортировать ) (файл упакован в Zip архив, пароль на Excel, размер 648 кб). Кракен ссылка или же кракен зеркала Kraken darknetmarket onion tor. Анонимность при входе на официальный сайт через его зерка. Маржинальная торговля Торговая платформа Kraken предлагает опцию маржинальной торговли с кредитным плечом Х5, профессиональным торговым интерфейсом, продвинутым API и высокими лимитами займов при низких комиссиях? Таким образом, (!) настоятельно рекомендуем использование платного прокси-сервера для совершения покупок в магазине Гидра. 14 июн. Список ссылок на kraken onion top. Требует наличия специального программного обеспечения. Зайти на Гидру через телефон можно описанными выше способами, с тем отличием, что использовать все эти методы придется уже не на компьютере, а в телефоне. В прессе часто появлялась информация о проблемах с безопасностью площадки, но представители компании эти слухи всегда опровергали. Отличный браузер, но немного неудобен поначалу. Как купить криптовалюту на Kraken Это самый простой способ. Разработчикам Интегрируйте прокси в свой сайты софт для раскрутки, SEO, парсинга, анти-детекта и другое. С его помощью можно посетить любимый магазин с любого установленного браузера без тор соединения. Onion/ (Дизайн) http r6sayt2k3shrdwll.

Kraken ссылка тор - Kraken store

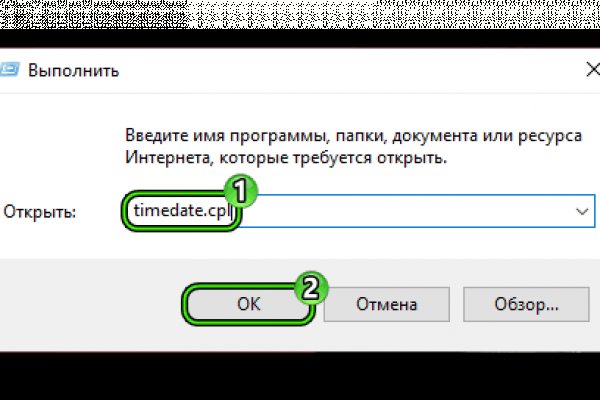

Если вы новичок, выберите Simple. Также пользователи сами становятся жертвами мошеннических копий сайта. Ник также не должен превышать семи символов. Все выбранные товары можно добавлять в корзину. Gox вернуть их средства. За несколько лет своего существования, Kraken даркнет площадка доказала свою надежность, обеспечивая безупречный сервис, анонимность и большой выбор товаров и услуг. К примеру, на Intermediate у вас запросят информацию о прописке (не скан). 4 Вывод средств Остаток средств после покупки можно вывести на удобный для вас кошелек. Все эти шаги будут подробно описаны в данной статье. Вернуть его просто: рядом с выпадающим меню торговых пар нажмите кнопку в виде графика. Страница торговли отличается от остальных: отсутствует график цен. Выберите тип ордера: Market или Limit (в первом случае происходит моментальный обмен по текущим ценам, во втором вы выставляете цену сами, но на подбор подходящего предложения у системы уйдет время). Начальный уровень дает лишь возможность изучить биржу получше. На деле иногда на бирже происходят простои и подмена данных отдельных клиентов. Как видно, с каждым новым уровнем верификации лимиты на Kraken расширяются. Безопасность и конфиденциальность: рассказать о мерах безопасности и конфиденциальности на Кракен даркнет маркетплейс, таких как шифрование данных, защита от взломов и хакерских атак, гарантии анонимности покупателей и продавцов.д. Если вы не имеете опыта в работе с даркнетом на сайте есть консультанты, которые помогут настроить Tor и ваше оборудование для безопасной работы. Негативную часть огромной ветки обсуждений на русскоязычном Bitcointalk вполне можно уместить в два отзыва: «Ушел с данной биржи. Основные характеристики Официальный сайт m Месторасположение Сан-Франциско, США Основатель Джесси Пауэлл Год основания 2011 Способ пополнения/вывода Криптовалюта, фиат Доступные криптовалюты и токены Bitcoin, Tether, Ripple, Lumen (всего 21 монета). 2014-й становится знаковым годом для биржи: она лидирует по объемам торгов EUR/BTC, информация о ней размещается в Блумбергском терминале и Kraken помогает пользователям. Затем в адресной строке введите официальную ссылку, которая указана на нашем портале. Для этого админы разработали чат с продавцом все разговоры проводятся в анонимном режиме. «Благодаря» этой бирже потерял 50 депозита. То есть, если у вас есть 1 000, то можете добрать нужную сумму у биржи до 5 000. Кракен Даркнет Лучшая площадка - Кракен 1 в даркнет. Макс Вивадос Я работаю на риске, и раньше каждую неделю покупала хмурое на Гидре. Неоспоримыми преимуществами представленного сайта являются широкий выбор торговых лавок и наименований, а также идеальная техническая поддержка. Orders история заказов. VK2 Вы знакомы с новой системой зеркал, а именно доменных имен площадки Кракен? For buy on kraken сайт click. Затем войти на страницу сайта по специальной кнопке. Вот один из них: «Получил 3 уровень верификации сравнительно легко.

В среде постоянных пользователей площадки, а также среди экспертов было распространено мнение, что "Гидра" долгое время оставалась на плаву благодаря покровительству высокопоставленных российских силовиков. Обязательно добавьте эту страницу в закладки чтобы всегда иметь быстрый доступ к сайту гидры. Следственный комитет считает, что "Мигель Моралес" заказал убийство подполковника юстиции Евгении Шишкиной в октябре 2018-го. Что можно купить на Гидре. Onion/ (Music) http bpo4ybbs2apk4sk4.onion/ru/ (Цифровая безопасность) http mystorea4mbkgt76.onion (cайты на заказ) http qubesos4rrrrz6n4.onion/ (Безопасная OS) http rrydrab7aba7hilt. Рабочий вход на форум mega union. Когда вы скинете фото документов, нужно будет подтвердить себя через селфи. Информация проходит через 3 случайно выбранных узла сети. Так же есть ещё и основная ссылка для перехода в логово Hydra, она работает на просторах сети onion и открывается только. Из-за этого пользователи задумываются гидра онион как зайти на Легал РЦ c телефона или компа в обход блокировки. Onion Бразильчан Зеркало сайта brchan. ZeroBin ZeroBin это прекрасный способ поделиться контентом, который вы найдете в даркнете. Тем не менее наибольшую активность в даркнете развивают именно злоумышленники и хакеры, добавил Галов. SecureDrop лучший луковый сайт в даркнете, защищающий конфиденциальность журналистов и осведомителей. Войти в раздел Funding. Скажем так, он перешел от категории терминов, которыми оперируют исключительно IT-специалисты, к такой всенародной категории. Так как практически все сайты имеют такие кракозябры в названии. К торговле доступны 19 криптовалют (Bitcoin, Ethereum, Bitcoin Cash, XRP, Tether, Stellar, Litecoin, Monero, Cardano, Ethereum Classic, Dash, Tezos, Augur, Qtum, EOS, Zcash, Melon, Dogecoin, Gnosis 5 фиатных валют (канадский доллар CAD, фунт GBP, доллар USD, японская йена JPY, евро EUR) и 69 валютных пар. Гидра в Tor будут не доступны с Сохраните новые. Hydra представляет собой огромную платформу, деятельность которой закручена на приглашении магазинов, размещении их товаров и услуг, и последующей продажи. Мать ребенка и ее гражданский муж были приговорены к длительным срокам тюремного заключения. Вместе со спецслужбами США это подразделение могло создать вирус Stuxnet, поразивший в 2010 году иранскую ядерную программу, писала New York Times. На веб-сайте биржи Кракен войдите в свой аккаунт. План развития решения. Запустить программу и подождать, пока настроится соединение. Через нее можете открывается торговый терминал, там можно выбрать рынок и купить криптовалюту. Трейдинг на бирже Kraken Для того, чтобы начать торговлю на Kraken, онион необходимо: Перейти на страницу торгов. Отличный браузер, но немного неудобен поначалу. Верификация на Kraken проходит быстро и просто. Да, в частности, биржа Kraken лицензирована Службой финансового надзора Великобритании (FCA рег. Как правило, выделяют три вида сети это «видимый интернет» (обычные общедоступные сайты «глубинный/глубокий интернет» (ресурсы с частным доступом, обычно корпоративные) и даркнет. При этом, абсолютно у каждого юзера свод этих правил индивидуальный,. Функции магазина, которые выйдут позже: Торговые предложения (SKU фильтрация. Сайт кракен. Как зайти на гидру с телефона. Прокси-сервер Следующая технология подобна VPN и подразумевает подмену местоположения благодаря подключению через сторонний компьютер, расположенный в любой точке мира. И что вы думаете в итоге? Эта акция была проведена совместно с федеральной криминальной полицией Германии, которая во вторник отключила серверы Hydra в Германии и конфисковала биткоины на сумму 25 млн долларов. Затем следует найти целевую беспроводную сеть (для нашего практического примера был использован маршрутизатор «Null Byte. Onion Скрытые Ответы задавай вопрос, получай ответ от других анонов. Как правильно зайти на Гидру. Если взглянуть на этот вопрос шире, то мы уже это обсуждали в статье про даркнет-рынки. Отзывы о Kraken на нашем сайте Официальная справка Большинство страниц официальной справки на настоящий момент не имеют перевода на русский язык.