Кракен наркотики

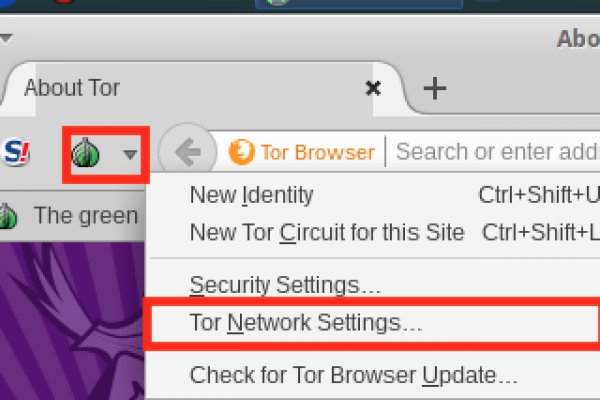

Скачайте браузер T0R с официального сайта Включите VPN Перейдите по адресу mega -.com в T0R Вы будете перенаправлены на актуальное активное зеркало Mega Darknet. Вам всего лишь надо зайти в Google Play и скачать официальное приложение Tor Browser для Android. Сотрудники службы безопасности маркетплейса делают все необходимое, чтобы ссылки на сайт Гидры были защищенными от отслеживания, взлома и как зайти на сайт гидра рассекречивания третьими лицами. Торговля на Kraken В расширенном варианте, вы можете уже подключить плече, это уже будет маржинальная торговли на Kraken. После регистрации на бирже, рекомендуем сразу пройти верификацию. Всего сколько всего вы получите за сделку. Д.) и продаже инсайдерской информации. Д.) и оружием, говорит руководитель Департамента исследований высокотехнологичных преступлений компании Group-IB Андрей Колмаков. Таблица торговых комиссий Комиссии на вывод криптовалюты отображаются при оформлении заявки на вывод. Рабочий вход на форум mega union. И хотя закупка была публичной, стороны отказываются делиться подробностями, ссылаясь на договор о неразглашении. Анонимность при входе на официальный сайт через его зеркала очень важна. Еще один сервис, чтобы войти в даркнет, сеть I2P. Даже если вы перестанете использовать Freenet. Поэтому у нас есть Tor анонимайзер, без VPN и прокси. Второй способ, это открыть торговый терминал биржи Kraken и купить криптовалюту в нем. Актуальные ссылки. Площадка mega вход через зеркало onion tor в Даркнете. Для просмотра работающих в зоне вашей доступности сетей Wi-Fi используйте следующую команду: Schema. В криминальных чатах - тысячи подобных анонимов: они обмениваются инструментами для взлома, вербуют сотрудников банков, продают данные о балансах, кредитные истории, персональные данные и многое другое. Оганесян считает, что где решения, подобные SixGill, могут ускорить мониторинг угроз, но полностью полагаться на них нельзя: "Для меня это явно вторичный источник информации". Продажи метадона в Нижнем Новгороде значительно выше, чем в других городах, которые мы анализировали. Ниже я перечисляю некоторые из них. Основная статья доходов продажа ПАВ и марихуаны, составляющая львиную долю прибыли. Кракен и Good Crypto это два отдельных приложения, поэтому их нужно связать друг с другом, чтобы приложение Good Crypto могло импортировать сделки и балансы с Кракена, а также отправлять на него наркотики заказы. Был у меня один кореш, который какое-то время банчил с рук, все у него круто было, бабки рекой, девочки толпами, глупый он был конечно слегка, но предприимчивый. К сожалению, требует включенный JavaScript. Комиссии на своп торги на бирже Kraken Отметим, что при торговле в паре со стейблкоинами комиссии будут куда более привлекательными, нежели в паре с фиатом. Таким образом, (!) настоятельно рекомендуем использование платного прокси-сервера для совершения покупок в магазине Гидра. Там он представляется как 23-летний Тимур из Москвы; этот же возраст он указывал в одном из чатов в даркнете, когда искал работу. I2p, оче медленно грузится. Вы должны создать учетную запись с реферальным кодом, чтобы активировать вознаграждение. Предоставляет свою платформу для реализации продукции со всех поставщиков мира с главным покупателем в качестве России и стран СНГ. Наркологическая служба- сайт реализует ПАВ, которые имеют все шансы привести к передозировке, что в свою очередь может привести к вредным результатам. В платных аках получше. Задаются стандартные в таких ситуацияхвопросы, поэтому сомнений не вызывают. Каждый прочитавший эту колонку подумает, что растущие тяготы роли нашей команды (меня) превратили нас в сволочей (сволочь). Сорок три тысячи. С недавних пор в России и других странах СНГ стали запрещать прокси-сервера, с помощью которых работает Tor браузер. Это вовсе не проблема, а специфичная особенность, и с ней придется смириться. У нас всегда актуальные ссылки.

Кракен наркотики - Купить наркоту

Что еще немаловажно, так это то, что информация о стране должна соответствовать реальному месту жительства. К. Как правильно зайти на Гидру. Некоторые из них используют один и тот же имейл для нелегальных операций и покупок в обычных интернет-магазинах - так, известный банковскими взломами хакер aqua приобрел детскую коляску на имя москвича Максима Якубца, выдачи которого теперь требует ФБР pdf. Ну а чтобы попасть туда, понадобится специальное программное обеспечение. Схема безымянных платежей на площадке HydraRU гидра сайт hydparu zerkalo site Горно-Алтайск. ООО ИА «Банки. Кракен онион купить наркотики в россии, сайт где купить наркотики, где продают наркотики, куплю наркотики, сайты с нарко магазинами, где заказать наркотики, где). Глубокий интернет раскинулся под общедоступным пространством Сети и включает около 90 всех веб-сайтов. Тогда вот тебе захватывающая игра: в одном укромном месте твоего спального района мы спрятали «клад». Поэтому злоумышленник может перехватить только исходящий или только входящий трафик, но не оба потока сразу. Женечка пожалуйста заметь! Как зайти на kraken зеркала. Что можно купить на Гидре. Актуальные ссылки на площадку : krmp, 2krn, kramp, vk4, v4tor, v2tor, vk2. В «теневом интернете» есть собственные адреса ресурсов в сети.onion. Начнем с того, что. Ссылка на гидру в торе. Чтобы это сделать, надо скопировать адрес onion биткоин кошелька, который был выдан. Тогда этот вариант для тебя! Наконец, сам процесс покупки и продажи криптовалюты на eToro очень прост. Выбор криптовалюты для покупки на Kraken Как продать криптовалюту на Kraken Что бы продать криптовалюту на бирже Kraken, нужно перейти в раздел "Торги выбрать рынок, ордер на продажу, указать объем и тип ордера, типы ордеров выше. Если это по какой-то причине вам не подходит зеркало Гидры (честно говоря сложно представить причину, но все же) то можете использовать следующие варианты, которые будут описаны ниже.

Darknet kraken официальный сайт darknet, darknet ссылки, купить мефедрон, где купить мефедрон, купить мефедрон в москве darknet market kraken darknet, darknet market, mega darknet market, купить клад, купити. Вход на kraken Web Gateway Enabled Login Guide. Игроки с более высоким показателем. Сайт кракен We will tell you about the features of the largest market in the dark web Official сайт Kraken is the largest Sunday, which is "banned" in the Russian Federation and the CIS countries, where thousands of stores operate. Об этом «Ленте. Click to enter kraken darknet Safety kraken сайт everything is done for clients of kraken darknet onion To ensure the safety of clients, Kraken сайт takes a whole range of measures to protect personal information. Следствие и суд установили, что мужчина в 2021 и 2022 годах по заданию руководителя наркошопа упаковывал наркотики и отправлял их с помощью транспортных компаний по разным городам. Гиганотозавра и Плезиозавра. Во время увеличения оглушения не будет уменьшаться, давая ягодам преимущество при приручения существ, как. Kraken Официальный онион сайт login to kraken for the Tor browser will protect you from every problem and make your work with the trading platform comfortable. Ру» сообщили в региональном управлении. Ранее сообщалось, что в Курганской области двух иностранцев задержали с килограммом героина. Кракен) один из крупнейших российских даркнет-рынков по торговле наркотиками, поддельными документами, услугами по отмыванию денег и так далее, появившийся после закрытия Hydra в 2022. Крэк-кокаин кристаллическая форма кокаина, представляющая собой смесь солей кокаина с пищевой содой или другим химическим основанием. В отличие от обычного кокаина, крэк-кокаин. Сайт кракен. We will tell you about the features of the largest market in the dark web Official сайт Kraken is the largest Sunday, which is banned in the Russian Federation and the CIS countries, where thousands of stores operate. Buy on кракен. Крэк - серьезный, очень опасный для здоровья наркотик. Изготавливается он из растения кока, произрастающего на территории Южной Америки. Что такое крэк Крэк выглядит как небольшие кристаллические пластинки или кусочки с неровными краями, похожие на хрупкий пластик. Его изготавливают, смешивая кокаин с токсичными и опасными для организма веществами. Эффект от курения крэка очень сильный и наступает моментально, что становится причиной быстрого формирования зависимости. В России и странах СНГ крэк - малораспространённый наркотик, так как наркорынок заполнен большим количеством синтетических аналогов кокаина (амфетамин, метамфетамин, мефедрон. Крэк наркотик, работающий по аналогии с кокаином. Последствия его приема могут быть самыми неблагоприятными передозировка, приводящая к летальному исходу, инвалидность. Наркотики: марихуана, кокаин, героин, амфетамин, гашиш, лсд, мдма, альфа-пиперидин, эссенциальные масла, хайбол. Запрещенные оружие и боеприпасы: автоматы, пистолеты, пулемёты, бомбы, гранаты. Наркотик крэк (crack) - это разновидность кокаина, которая несет большую угрозу здоровью и жизни тех, кто ее употребляет. Избавиться от наркотической зависимости сложно. Наркоплощадка по продаже наркотиков. Кракен терпеть работает - это новый рынок вместо гидры. Он запрещен для россиян, по этому мы подготовили несколько способов для обхода блокировок крн. Kraken Darknet - Официальный сайт. Кракен онион как купить наркотики через интернет, где продают наркотики, сайт где продают наркотики, интернет магазин по продаже наркотиков, где заказать. Крэк что за наркотик?